Налоговая отказала производителю цветных металлов в возмещении 50 млн руб. НДС, который был уплачен при экспорте товаров. Причина: ошибки в документах. Консультанты нашли и исправили недочеты в бумагах, подготовили дополнительные документы и оспорили отказ налоговой в суде. Компания получила НДС обратно в полном объеме.

Группа компаний «Вторпромресурсы» на рынке с 2006 года. Компания закупает вторсырье, перерабатывает его и продает производственным и строительным компаниям. Основной материал для переработки – цветные металлы (алюминий, титан и т. д.).

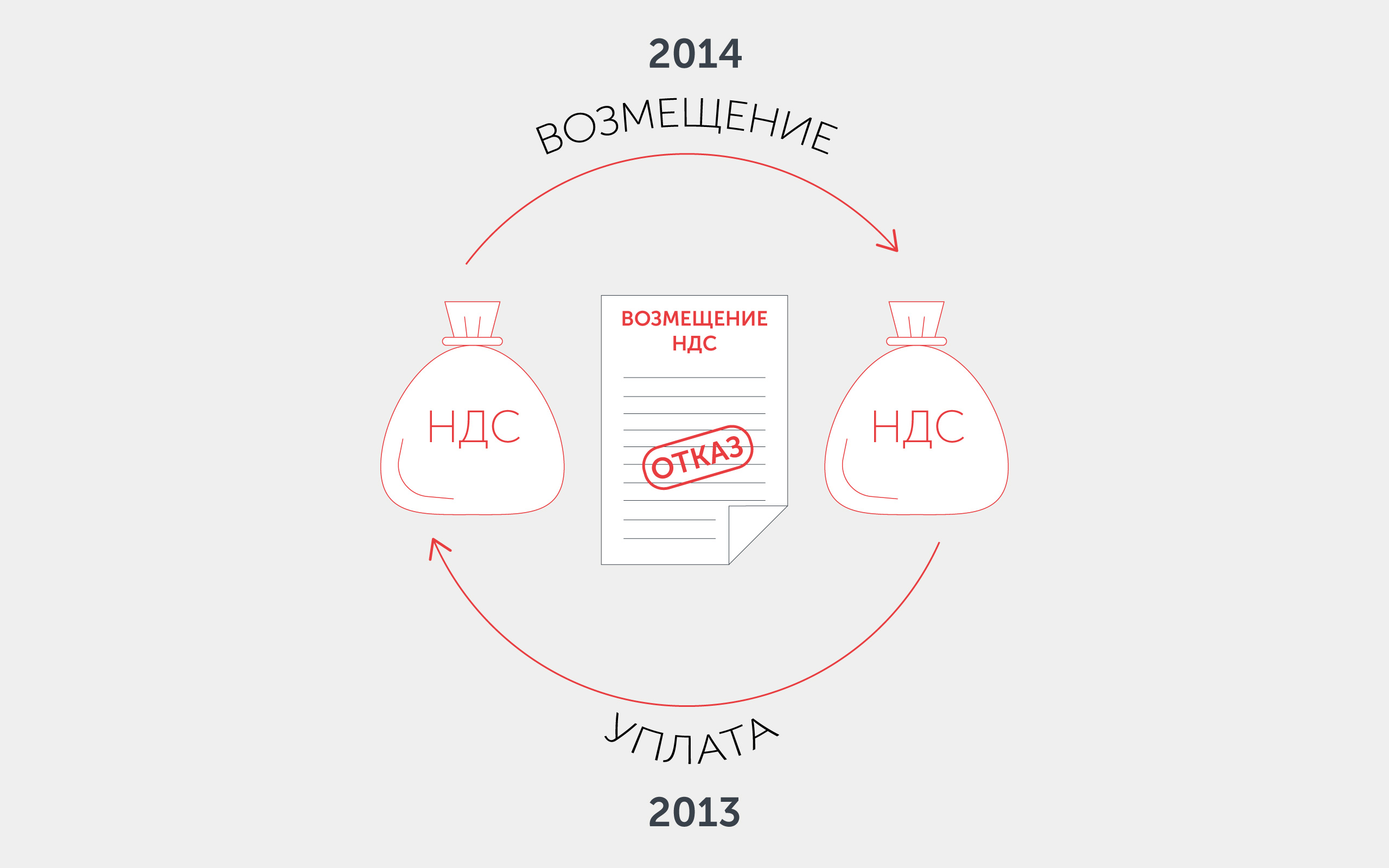

В 2013 году компания начала экспортировать продукцию в страны Европы и Азии. При экспорте клиент платил входной НДС, а в начале следующего года подал в ФНС заявление на его возмещение за прошедший год. Налоговая отказала в возмещении.

Инспекция посчитала, что компания предоставила полный пакет документов, но допустила в нем ошибки.

«С каждым годом налоговые органы все строже проверяют документы экспортеров на возмещение НДС. По нашей практике, если в документах есть даже незначительные ошибки, ФНС использует это как предлог для затягивания процесса возмещения налога. В целом это может растянуться на несколько месяцев. Получается, что право на возмещение НДС у экспортеров есть, но воспользоваться им не так уж просто».

Клиент решил оспорить отказ в возмещении НДС в суде. Перед обращением в суд консультанты предложили:

Аудит первичной документации показал, что клиент предоставил все необходимые бумаги: контракты с контрагентами, таможенные декларации, товаросопроводительные документы. Но в документах действительно были ошибки. Например, указаны неполные адреса получателей товара и сокращенные наименования товаров, не всегда совпадали сроки, указанные в контрактах и товаросопроводительных документах. Все ошибки были исправлены.

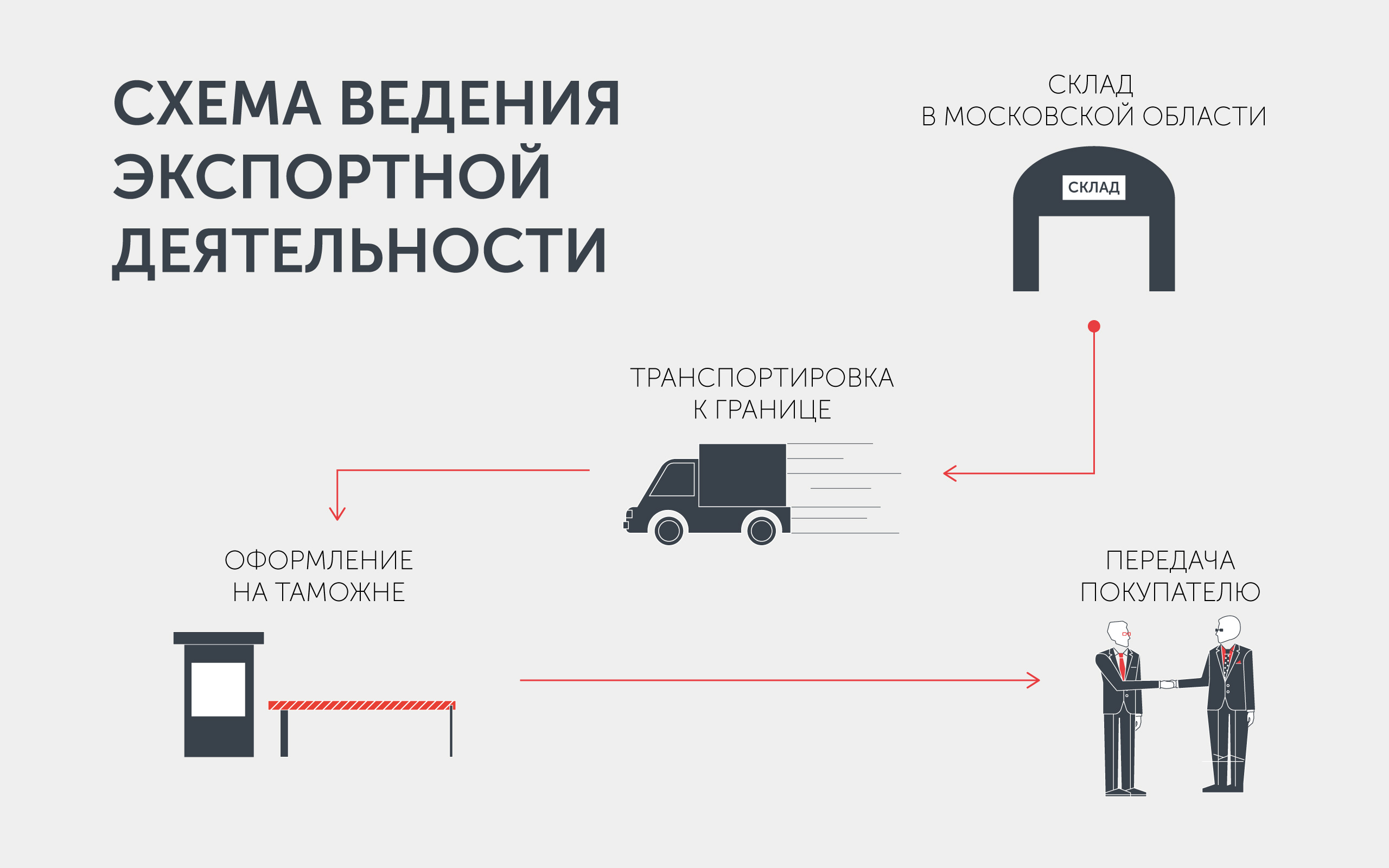

Чтобы усилить правовую позицию, эксперты вместе с клиентом подготовили документы, которые подтверждают реальность сделок с контрагентами. Благодаря этому была сформирована полная схема товарно-денежных потоков клиента.

В пакет документов были добавлены

Собранные документы убедили суд в том, что клиент имеет право на возмещение НДС. Инспекция обратилась в апелляцию, но во второй инстанции решение устояло.

«Чтобы избежать таких проблем, нужно собирать не только «стандартный набор» (контракт с контрагентом, таможенная декларация, товаросопроводительные документы), но и документы, которые подтверждают всю цепочку «продажа-оплата-доставка-регистрация-получение». Если налоговая все же отказала в возмещении НДС, рекомендуем не тратить время на споры в инспекции, а сразу обращаться в суд».

Клиент возместил НДС в полном объеме – 50 млн руб. Также компания получила ценный опыт: теперь клиенту известно, на какие документы нужно обращать внимание при экспорте товаров, чтобы не возникало проблем с возмещением НДС.

КСК ГРУПП консультирует средний и крупный бизнес по вопросам налогообложения и сопровождает компании при налоговых проверках. Помогаем подготовить документы на возмещение налога, при необходимости – оспорить отказ инспекции в возмещении. Если у вас есть вопросы, связанные с налогами, свяжитесь с нашим менеджером.